本書は副題に「毎月分配型を中心に」と付けているとおり、毎月分配型の投資信託による資産運用の方法についての基本原則を整理したものです。

書誌情報

・書名:「投資信託による資産運用のイロハ」初版

・出版社: アンテナハウスCAS電子出版

・発売日:2017年7月

・著者:小林 徳滋

・発行形式:プリントオンデマンド版 なし

・発行形式:電子版アマゾンKDP(アマゾンへ)

・価格(税込):250円

・ISBN:978-4-900552-51-7

毎月分配型投資信託は分配金を毎月計算して支払うというタイプの投信です。その対極は分配金の支払いのない投信です。

弊社の資産運用の中核はこの毎月分配型投資信託になります。もちろん、それ以外の投信などもミックスしていますが、毎月分配型投資は資産運用の方法としては低リスクであると同時に、場合によっては利益を出すことができる、という点で優れた方式になり得ると考えています。本書のなかでは具体的なことはあまり触れずに、原理原則を整理してみました。

本書は実践の中で考えたものをまとめたものであり、評論ではなく真剣勝負の話です。これを電子書籍として公開しましたのは、毎月分配型投資信託の良さをもう少し見直してもらう必要があると考えたからです。

Webの記事では、毎月分配型投資信託に対する非常に強い批判がよく見られます。

例えば、「毎月分配型投信「第4世代」のひどすぎる手口」

また、最近、金融庁長官が毎月分配型投資信託を資産形成に不向きと批判したとかで、顧客離れが起きているようです。

「毎月分配型投信、初の資金流出 金融庁批判受け上期」

毎月分配型投資信託の批判の第一は、毎月の分配金の中に元本を取り崩して払っている部分が含まれる場合が多いということです。これは確かにそういう部分もあります。これが行きすぎると基本価格の大幅な下落に繋がりますので良いとは言えません。しかし、考えようによっては儲からないときは毎月元本を返してくれるだけでも良心的です。投資の中には元本も帰ってこないで紙切れになってしまうケースもあり、例えば、上場会社の破産で株式が紙切れになってしまうことも珍しくないのですから。

もう一つの批判は収益を毎月分配してしまっては複利効果が得られない、というものです。長期投資は複利効果を生かして大きくすべきという主張なのですが、だいたいこういう議論では銀行預金で単利と複利を比較します。しかし、銀行預金は元本保証ですが、投資では元本保証がありません。投資信託では元本にあたるのは基準価格ですが、これはかなり大幅に変動します。そして、シミュレーションをしてみれば直ぐに分かりますが、基準価格が一定あるいは上昇する局面では複利が単利より有利、しかし、基準価格が下落する局面では複利は単利より不利なのです。元本自体が大幅に変動する世界に元本保証の世界の話を持ち込む論法には疑問を感じます。

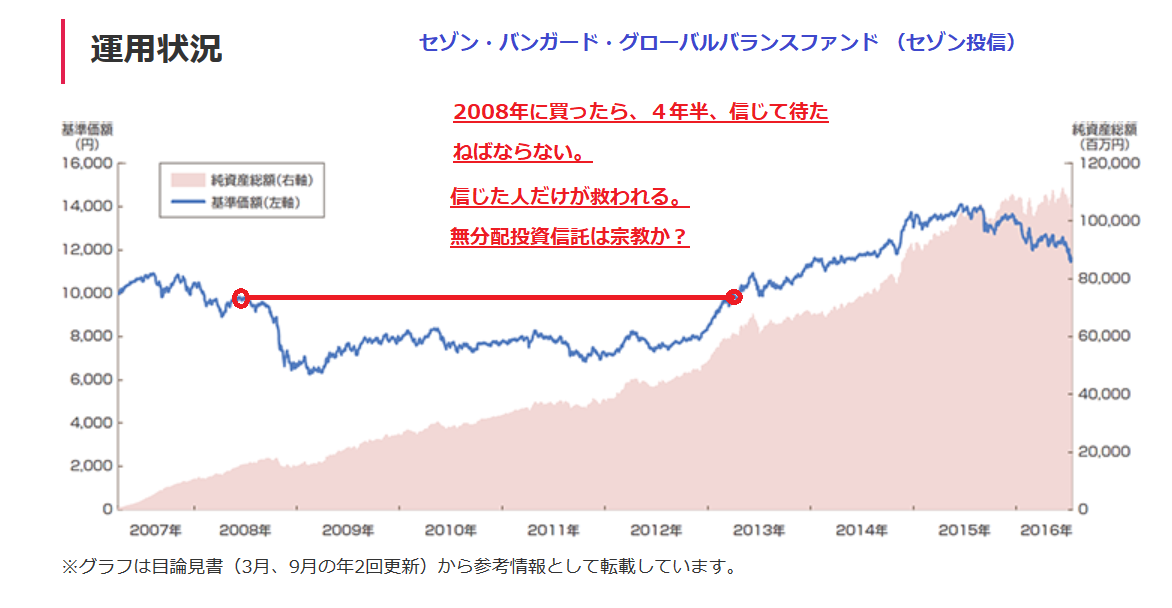

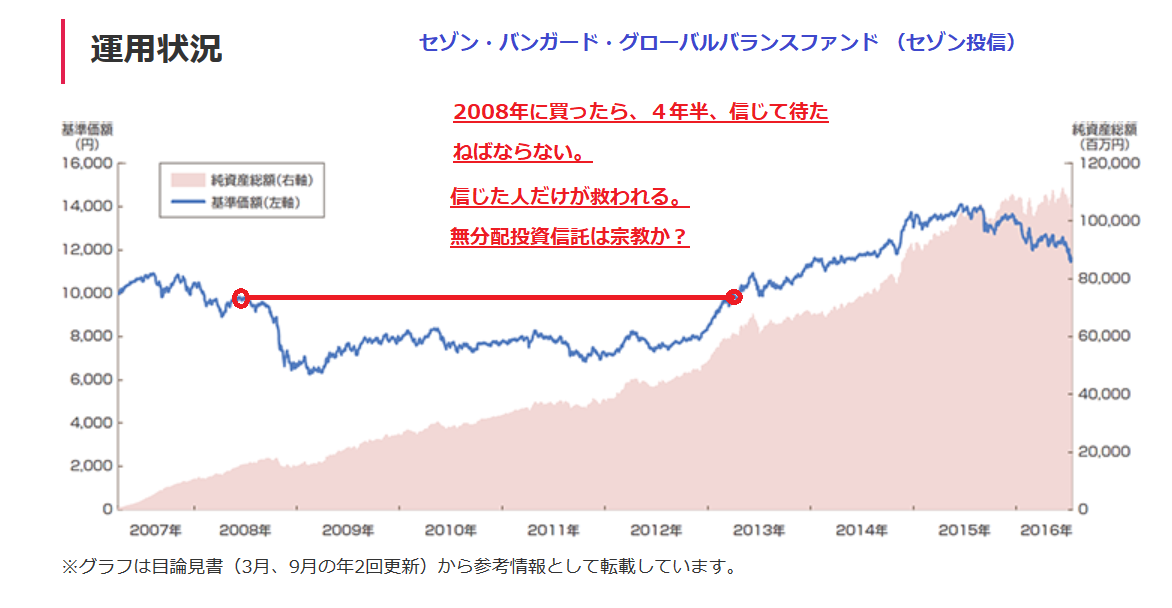

投信に限らず、多くの場合、投資で利益をだすには安く買って高く売ることです。しかし、実際にはこれがほとんど実行できないのです。例えば、次の運用成績図をご覧ください。

この投信は毎月分配型ではありません。従って、この投信によって利益を出すには安いときに買って高く売るしか方法がありません。そして、ご多分にもれず、リーマンショックで投信の基準価格が大幅に下がっているのですが、これがリーマンショックの前の水準に戻るまでに5年近く掛かっています。つまり、もし、リーマンショックの前に購入したら、5年間はただひたすら待つしかないのです。2017年に振り返れば5年待てば利益が得られると分かるのですが、しかし2010年にいたらいつまで待てば良いのか全く分かりません。そうしますと、信じて待った人だけが救われる、ということになってしまいます。こうなりますと、ほとんど宗教と同じではないでしょうか。

毎月分配型であれば、元本が少しずつでも戻ってきます。毎月元本の1%が戻ってくれば百ヶ月=約8年で全部戻ってくると予想できますので、仮に運がなくてマイナスの局面になってしまったとしても待ちやすいといえるでしょう。

運良くプラスの局面になったら、もちろん全部売って利益を出すことができます。